2025年银行股还能一骑绝尘吗 高股息优势延续

- 综合新闻

- 2024-12-27

- 896

- 更新:2024-12-26 21:36:14

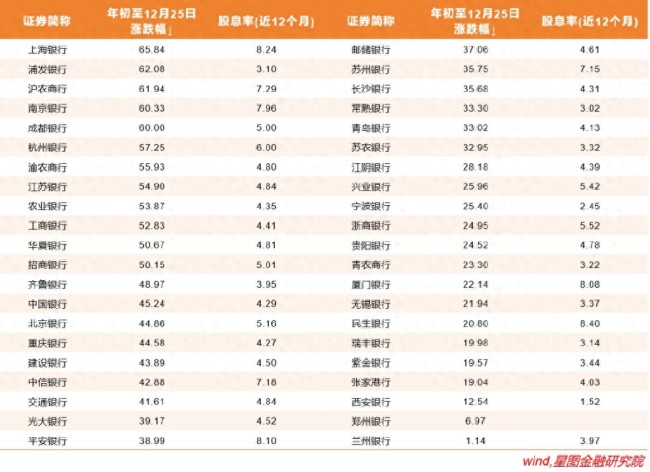

2024年即将结束,回顾这一年,A股银行板块的表现颇为亮眼。截至12月25日,银行板块累计上涨34.62%,在31个一级行业中排名第一。

年初时,面对降息大趋势,银行业普遍预期息差收窄导致盈利增速放缓。然而,银行板块最终表现出色,主要得益于两点:一是银行业绩的韧性,净利润保持正增长;二是市场对高股息资产的偏好。前三季度,银行板块营收同比下降1.05%,但归母净利润同比增长1.43%。尽管股价上升,银行板块的股息率仍维持在5%左右。截至12月24日,银行板块过去12个月的股息率为4.89%,其中,国有大行为4.48%,城商行、股份制银行和农商行均超过5%。

稳定的业绩是高股息的基础。受益于拨备缓冲作用,市场对银行业利润的韧性充满信心。相比之下,煤炭板块虽然股息率高于银行,但由于业绩稳定性较差,股价表现远逊于银行。年初至今,煤炭板块累计上涨4.84%,而银行板块则为34.62%。前三季度,煤炭板块营收同比下滑7.41%,归母净利润同比下滑21.88%。

影响股价变动的因素不仅包括基本面,还有增量资金的风格偏好。2024年的增量资金来源主要有被动型指数基金、险资、融资余额和股票回购。被动指数基金大量流入,险资偏爱高分红特征的银行股。这些因素共同推动了银行板块的超额收益。

近期,国有大行股价再创新高,核心逻辑是岁末年初配置型资金集中增配权益资产,银行作为优质红利代表,再次迎来资金流入。

展望2025年,银行板块的业绩关键在于净息差、不良率和拨备覆盖率。预计继续降息将使银行业息差进一步收窄,但幅度会放缓。政策促消费、稳楼市及强力化债背景下,银行业的零售贷款、地产贷款以及地方融资平台贷款的不良率有望触底企稳。截至2024年第三季度,商业银行拨备覆盖率为209.48%,较年初回升4.34个百分点,明年仍有缓冲利润波动的空间。

整体来看,2025年银行板块利润有望继续保持正增长,仍然是稳健高股息标的。降息环境下,存款利率下行和保费中高增速增长将继续吸引保险资金和居民财富向权益资产转移,特别是稳健高股息资产。这确保了高股息资产依然受到青睐,银行板块有望继续获得增量资金支持。

2025年银行板块仍有配置价值,但股价上涨会摊薄股息率,难以重现超30%的涨幅。具体操作上,除非配置银行指数,重点应放在个股选择上。2024年,42家上市银行中位数涨幅为38.02%,分化明显。影响个股涨跌的因素复杂且难以把握。因此,2025年的个股选择应侧重规避可能跑输行业的风险,如排除股息率低于4%的银行、房贷占比高的银行以及出口类客户占比高的银行。

有话要说...